Fiscale eindejaarstips vennootschappen en DGA’s

1. Stel winstneming uit

2. Wacht met verkoop vordering op B.V.

3. Ontvoeg na debt-push-down

4. Wijzig fiscale eenheid

5. Bewijs zakelijkheid rechtshandeling

6. Zet uw ab-verlies om in belastingkorting

7. Vraag naar inhoudingsvrijstelling

8. Integrale belastingplicht voordelig?

9. Wees bewust van Common Reporting Sandard

10. Let op documentatieverplichting

11. Bepaal tijdig topzuster

12. Bevries tijdig uw PEB

13. Bespreek afkoop PEB met partner

14. Onderzoek oudedagsverplichting

15. Haal extern pensioen terug naar BV

16. Bewijs lager gebruikelijk loon

17. Start in 2017 met innovatie

18. Verricht zelf innovatiewerk

19. Bewaar oude VAR

20. Handhaving Wet DBA opgeschort

21. Houd de lening met uw B.V. zakelijk

22. Geef vergoeding van dochter op

23. Let op beperkte deelnemingsverrekening

24. Wijziging VPB-plicht overheidslichamen

25. Rond vereffening af in 2016

Wilt u meer informatie over één van de onderwerpen of een persoonlijk advies? Neem dan contact op.

1. Stel winstneming uit

Als u een deel van de fiscale winst kunt uitstellen tot 2018, bijvoorbeeld door pas in dat jaar een bepaalde transactie uit te voeren, kunt u belasting besparen. In 2018 wordt namelijk de eerste schijf van de vennootschapsbelasting (20% tarief) verlengd van € 200.000 naar € 250.000.

Wilt u een vordering op uw B.V. verkopen aan een ander? Of wilt u uw B.V. de opdracht geven haar schuld aan u af te lossen? Wacht dan daarmee tot na 1 januari 2017. Op die manier voorkomt u dat de fiscus het ontvangen geldbedrag betrekt in uw box 3-vermogen in 2017.

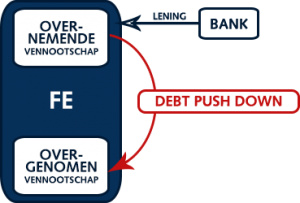

3. Ontvoeg na debt-push-down

De huidige belastingwet stimuleert in beginsel holdings om binnen zeven jaar flink af te lossen op de schulden die zij zijn aangegaan voor de financiering van overnames van lichamen die tot dezelfde fiscale eenheid gaan behoren. Door voldoende af te lossen heeft de overnemende vennootschap geen bovenmatige overnamerente die in aftrek is beperkt. Het is in 2016 echter mogelijk de termijn van zeven jaar te vernieuwen door de schuld binnen de fiscale eenheid over te dragen aan de overgenomen vennootschap. Dit noemt men een debt-push-down. Deze mogelijke verlenging van de zevenjaarstermijn is in het Belastingplan 2017 aangescherpt. Vanaf 1 januari 2017 wordt de termijn niet meer vernieuwd door een overdracht van de schuld binnen de fiscale eenheid. Dit verhindert de verlenging van de zevenjaarstermijn. Het lijkt er echter op dat men deze maatregel kan omzeilen door na de overdracht van de schuld aan de overgenomen vennootschap deze te ontvoegen. Overleg met uw adviseur wat u het beste kunt doen tegen de verscherping van de aftrekbeperking van overnamerenten.

4. Wijzig fiscale eenheid

Wie de fiscale eenheidstructuur wil wijzigen, doet er goed aan dit zo mogelijk te doen vóór 1 januari 2017. Dankzij overgangsrecht blijft de aan te scherpen overnamerenteaftrekbeperking dan namelijk buiten beschouwing voor bepaalde belangen. Het gaat hier om verworven belangen in een maatschappij die vóór 1 januari 2012 tot de fiscale eenheid is gaan behoren. Wijzigt u de structuur na 31 december 2016, dan geldt het overgangsrecht niet.

5. Bewijs zakelijkheid rechtshandeling

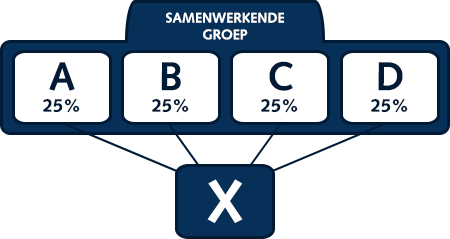

Als een verbonden persoon of lichaam een lening verstrekt waarmee een vennootschap een ‘besmette transactie’ financiert, is de rente over deze schuld in beginsel niet aftrekbaar. Vanaf 1 januari 2017 is sneller sprake van verbondenheid. Namelijk ook als een vennootschap deel uitmaakt van een ‘samenwerkende groep’ van vennootschappen die een belang heeft van minstens een derde in een andere vennootschap. De eerstgenoemde vennootschap moet wel zelf ook een belang in de laatstgenoemde vennootschap hebben. Tegenbewijs blijft mogelijk, namelijk als u aantoont dat aan de schuld en rechtshandeling overwegend zakelijke overwegingen ten grondslag liggen.

Let op!

Voorbeelden van besmette transacties zijn winstuitdelingen en teruggaven van kapitaal aan een verbonden lichaam en de verwerving/uitbreiding van een belang in een lichaam dat na de verwerving of uitbreiding een verbonden lichaam is.

Let op!

Er is geen wettelijke definitie van het begrip samenwerkende groep. Er is in ieder geval sprake van een samenwerkende groep als de materiële zeggenschap over de investering en het gezamenlijke belang in de overgenomen vennootschap berust bij een coördinerend (rechts)persoon en elke aandeelhouder onder min of meer vergelijkbare voorwaarden en in min of meer dezelfde verhouding eigen vermogen en (risicovolle) leningen verschaft.

6. Zet uw ab-verlies om in belastingkorting

Een verlies uit aanmerkelijk belang (ab) is te verrekenen met de positieve ab-inkomsten van het voorgaande kalenderjaar en de negen kalenderjaren na het verliesjaar. Maar u heeft niet zoveel aan de voorwaartse verliesverrekening als u uw ab heeft vervreemd, omdat u dan immers geen positief ab-inkomen kunt verwachten. U kunt de verdamping van uw ab-verlies in zo’n situatie voorkomen door de Belastingdienst te verzoeken het verlies om te zetten in een belastingkorting. Deze belastingkorting bedraagt 25% van het verlies uit aanmerkelijk belang dat u nog niet heeft kunnen verrekenen. De belastingkorting verlaagt de belasting in box 1 van het kalenderjaar waarin u het verlies uit aanmerkelijk belang omzet in een belastingkorting. Een eventueel restant van de korting is te benutten in de zeven volgende jaren.

Tip!

Uitstellen van de omzetting van het ab-verlies in de korting betekent niet per definitie dat u meer tijd krijgt om de korting te benutten. U mag namelijk de belastingkorting uiterlijk toepassen in het negende jaar na het jaar waarin u het verlies uit aanmerkelijk belang heeft geleden.

7. Vraag naar inhoudingsvrijstelling

Als uw B.V. in 2016 dividend uitkeert aan een stichting, vereniging of aan een andere Nederlandse aandeelhouder die niet vennootschapsbelastingplichtig is, moet zij in beginsel dividendbelasting inhouden. De genoemde aandeelhouders zullen dan ook zelf de dividendbelasting moeten terugvragen. In de toekomst wordt een inhoudingsvrijstelling ingevoerd. Deze zal gelden ten aanzien van dividenden aan vergelijkbare lichamen binnen de EU/EER. De exacte datum van inwerkingtreding is nog onbekend. Vraag daarom uw adviseur om door te geven wanneer deze inhoudingsvrijstelling in werking treedt.

Let op!

Deze nieuwe inhoudingsvrijstelling zal in bepaalde gevallen niet gelden, bijvoorbeeld als een vrijgestelde beleggingsinstelling de opbrengstgerechtigde is.

8. Integrale belastingplicht voordelig?

Als de resultaten van de ondernemingsactiviteiten van een stichting of een vereniging onder bepaalde grenzen blijven, zijn deze lichamen in beginsel vrijgesteld van vennootschapsbelasting. Maar als zij exploitatietekorten behalen met hun niet-ondernemingsactiviteiten, is opteren voor integrale belastingplicht misschien voordelig. In dat geval valt de winst te verrekenen met het exploitatietekort. Tot en met 2016 moet u hiervoor een optieverzoek indienen binnen zes maanden na het einde van het betreffende jaar. Vanaf 2017 dient u het verzoek uiterlijk gelijktijdig in met het indienen van de aangifte vennootschapsbelasting.

Vanaf 1 januari 2016 zijn financiële instellingen op grond van de Wet uitvoering Common Reporting Standard (CRS) in beginsel verplicht gegevens over rekeningen van in het buitenland belastingplichtige personen en organisaties te verstrekken aan de Belastingdienst. De fiscus zal ook persoonlijke gegevens zoals naam, adres en fiscale woonplaats ontvangen. De Belastingdienst stuurt zelf de gegevens over 2016 vanaf september 2017 door naar de belastingdiensten van andere CRS-landen.

10. Let op documentatieverplichting

Een topholding van een groep met vennootschappen over de grens is in beginsel verplicht om voor boekjaren die op of na 1 januari 2016 beginnen bepaalde extra documenten op te stellen. Daarbij moet u denken aan een landenrapport (‘country-by-country report’), een groepsdossier (‘master file’) en een lokaal dossier (‘local file’). Als de holding door grove schuld of opzet niet voldoet aan deze verplichting, riskeert zij een boete van maximaal € 20.500 (bedrag 2016).

Let op!

Een landenrapport is pas verplicht als de multinationale groep een omzet van € 750 miljoen of meer behaalt. Het groepsdossier en het lokaal dossier zijn pas verplicht als de omzet van de groep € 50 miljoen of meer bedraagt.

11. Bepaal tijdig topzuster

De staatssecretaris van Financiën keurt onder voorwaarden goed dat twee Nederlandse zustermaatschappijen met een buitenlandse moedermaatschappij een fiscale eenheid voor de vennootschapsbelasting aangaan. U moet in het verzoek aangeven welke zuster als top-maatschappij fungeert. Dien uw verzoek tijdig in, want een fiscale eenheid kan niet eerder ingaan dan drie maanden vóór het tijdstip waarop het verzoek is ingediend. In 2017 wordt de goedkeuring verwerkt in de wet.

12. Bevries tijdig uw PEB

In 2017 wordt de fiscaal gefaciliteerde opbouw van pensioen in eigen beheer (PEB) beperkt. Als u niet tijdig bent gestopt met het opbouwen van PEB, moet u belasting en revisierente betalen over de gehele pensioenvoorziening. U bent in ieder geval op tijd als u vóór 1 januari 2017 de nieuwe pensioenaanspraken vastlegt. Neem contact op met uw adviseur om u hierin bij te staan.

Tip!

De staatssecretaris van Financiën laat de mogelijkheid open om naderhand met het bevriezen van het pensioen te wachten tot (waarschijnlijk) 1 april 2017. Het is echter veiliger om vóór 1 januari 2017 wel uw PEB te laten bevriezen.

13. Bespreek afkoop PEB met partner

In de jaren 2017, 2018 en 2019 krijgt u de mogelijkheid om het verschil tussen de commerciële waarde en fiscale waarde van uw pensioen in eigen beheer (PEB) belastingvrij af te stempelen. Daarnaast kunt u de fiscale waarde van uw pensioen afkopen. Daarbij mag u in de genoemde jaren een korting van de fiscale waarde van de pensioenaanspraak toepassen. Met fiscale waarde wordt in beginsel bedoeld de waarde op de eindbalans van het boekjaar dat eindigde in 2015. Afkoop is echter uitsluitend mogelijk met toestemming van de partner. Wilt u overgaan tot afkoop, bespreek dit dan met uw partner.

14. Onderzoek oudedagsverplichting

In plaats van afkopen kunt u in 2017, 2018 of 2019 uw pensioen in eigen beheer (PEB) omzetten in een zogeheten oudedagsverplichting. U hoeft dan niet af te rekenen, maar verkrijgt een recht op belaste uitkeringen in de toekomst. Of deze omzetting voordelig is, hangt onder meer af van uw leeftijd en uw box 3-vermogen. Ook het omzetten van het PEB in een oudedagsverplichting is echter alleen mogelijk met toestemming van de partner. Bespreek met uw adviseur of dit alternatief voor u het meest voordelig is.

15. Haal extern pensioen terug naar BV

Heeft u een deel van uw pensioen in eigen beheer (PEB) extern ondergebracht bij een verzekeraar? Dan kunt u in tot 1 april 2017 nog de waarde van het extern verzekerde pensioen zonder belastingheffing naar het eigenbeheerlichaam overhevelen. U moet dit pensioen wel als dga hebben opgebouwd. Vanaf 1 april 2017 kunt u niet meer uw extern verzekerd pensioen fiscaal geruisloos overdragen aan de bv.

Let op!

De verzekeraar kan voorwaarden stellen aan de overdracht naar de eigen bv, zoals gezondheidswaarborgen. Daarnaast moet rekening worden gehouden met eventuele afkoopkosten en het verlies van garanties.

16. Bewijs lager gebruikelijk loon

Net als elk jaar gaat ook dit jaar de Belasting-dienst in beginsel ervan uit dat u als dga van uw B.V. een bepaald loon krijgt toegekend. De fiscus houdt daarbij bepaalde minimumbedragen aan. Hierbij bestaat een mogelijkheid voor het leveren van tegenbewijs. Weet u bijvoorbeeld aannemelijk te maken dat het loon dat gebruikelijk is voor de gewone dienstbetrekking, die het meest is te vergelijken met de arbeid die u verricht voor uw bv, lager is dan ^€ 44.000? Dan moet de inspecteur uw loon stellen op 100% van dat gebruikelijke loon.

Tip!

De gebruikelijkloonregeling blijft buiten beschouwing als het gebruikelijk loon voor de werkzaamheden voor al uw B.V.’s niet meer zou bedragen dan € 5.000. In dat geval hoeft uw B.V. u zelfs helemaal geen loon toe te kennen.

17. Start in 2017 met innovatie

Bent u van plan een B.V. op te richten om daarmee speur- en ontwikkelingswerk (S&O) te verrichten? Dan is het beter daarmee te wachten tot 2017. Vanaf 1 januari 2017 mag de B.V. namelijk desgewenst uw loon vaststellen op het wettelijke minimumloon. Deze faciliteit staat alleen open voor werkgevers die voor de toepassing van de S&O-afdrachtvermindering kwalificeren als starters. Voor deze kwalificatie is onder meer vereist dat de werkgever een of meer van de vijf voorafgaande kalenderjaren geen inhoudingsplichtige was voor de loonbelasting.

18. Verricht zelf innovatiewerk

Voor boekjaren die op of na 1 januari 2017 beginnen, worden de voorwaarden voor het toepassen van de innovatiebox verscherpt. Men mag dan namelijk de innovatiebox alleen toepassen op kwalificerende voordelen. Het gaat hier om voordelen uit immateriële activa die voortkomen uit speur- en ontwikkelingswerk (S&O) waarvoor een S&O-verklaring is afgegeven (S&O-activum). Bovendien moet in beginsel een octrooi, kwekersrecht of vergelijkbaar recht zijn verleend voor dit S&O-activum. De hoogte van de kwalificerende voordelen is afhankelijk van de hoogte van de kwalificerende uitgaven. Uitgaven voor uitbestedingen aan verbonden lichamen vormen geen kwalificerende uitgaven.

Tip!

Kleine ondernemingen houden ook toegang tot de innovatiebox als hun S&O-activum geen octrooi of vergelijkbaar recht heeft opgeleverd. Een onderneming is klein als de voordelen die zij of haar groep heeft genoten uit S&O-activa over het desbetreffende jaar en de vier voorafgaande jaren vermeerderd met de verwervingskosten van die voordelen minder dan € 37,5 miljoen bedragen. Daarnaast moet het totaal aan netto-omzet van de B.V. (en haar groep) in die periode minder bedragen dan € 250 miljoen.

19. Bewaar oude VAR

Hoewel de Verklaring Arbeidsrelatie (VAR) per 1 mei 2016 is komen te vervallen, is het toch verstandig om een VAR die toen nog geldig was te bewaren. De Belastingdienst kan immers een boekenonderzoek houden en als de inspecteur meent dat een opdrachtgever ten onrechte geen loonbelasting heeft ingehouden, kan hij tot naheffing overgaan. De naheffingstermijn bedraagt in beginsel vijf jaar. Maar omdat de VAR van belang is voor de belastingheffing, moet u haar zeven jaar bewaren.

20. Handhaving Wet DBA opgeschort

De Wet Deregulering Beoordeling Arbeidsrelaties (Wet DBA) is in werking getreden op 1 mei 2016. Deze wet heeft tot veel kritiek geleid in de uitvoeringspraktijk. Onlangs heeft de staatssecretaris van Financiën besloten de handhaving van de Wet DBA op te schorten tot in ieder geval 1 januari 2018. De kans bestaat dat een nieuw kabinet voor een compleet andere regeling kiest.

21. Houd de lening met uw B.V. zakelijk

Als uw B.V. een lening aan u heeft verstrekt, is het verstandig na te gaan of die lening nog steeds voldoet aan de zakelijke leningsvoorwaarden. Deze controle is een stuk eenvoudiger als de lening schriftelijk is vastgelegd. Een aflossingsschema is een goed begin van een zakelijke lening. Daarnaast moet een zakelijke rente zijn overeengekomen en u moet zekerheden hebben gesteld. Controleer ook of de overeengekomen afspraken in de leningsovereenkomst ook echt worden nageleefd. Een zakelijke lening kan namelijk door onzakelijk handelen van de betrokken partijen gedurende de looptijd van de lening alsnog een onzakelijke lening worden. De rente of eventueel verlies op zo’n geldverstrekking is dan niet aftrekbaar.

Tip!

Om te weten wat een zakelijke rente is, moet u nagaan wat een zakelijke derde onder het bestaande risico zou eisen als rentevergoeding.

22. Geef vergoeding van dochter op

Let op als uw B.V. een vergoeding ontvangt van een dochtermaatschappij waarin zij een deelneming houdt. Deze vergoeding is namelijk sinds 1 januari 2016 belast bij de moeder-maatschappij als de dochtermaatschappij deze vergoeding kan aftrekken van haar fiscale winst. Geef dus deze vergoeding op in de aangifte vennootschapsbelasting van de moedermaatschappij. Anders klopt de aangifte niet met alle gevolgen van dien. Als u de vergoeding afboekt van de kostprijs van de deelneming, moet u een even groot bedrag rekenen tot de winst van de moedermaatschappij.

Let op!

De compartimenteringsleer geldt niet voor de bovenstaande vergoedingen. Dit betekent bijvoorbeeld dat de deelnemingsvrijstelling niet ziet op een vergoeding die de moedermaatschappij na 31 december 2015 ontvangt op een hybride lening die vóór 1 januari 2016 is aangegaan. Zelfs niet als die vergoeding betrekking heeft op winst uit 2015.

23. Let op beperkte deelnemingsverrekening

Normaal gesproken vervangt de deelnemingsverrekening de deelnemingsvrijstelling als een B.V. in een ander lichaam een deelneming aanhoudt ter belegging. Vergoedingen en betalingen uit een laagbelaste beleggingsdeelneming vallen echter sinds 1 januari 2016 niet meer bij de moedermaatschappij onder de deelnemingsverrekening voor zover de dochtermaatschappij deze vergoedingen en betalingen kan aftrekken.

24. Wijziging VPB-plicht overheidslichamen

Tot 1 januari 2017 bestond een heffingslek ten aanzien van de belastingplicht voor overheidsbedrijven. Het ging hierbij om de voordelen uit activiteiten aan privaatrechtelijke overheidslichamen die het overheidsbedrijf in handen had. Meer specifiek betrof het de voordelen verkregen uit het ter beschikking stellen van vermogensbestanddelen. Vanaf 1 januari 2017 zijn deze voordelen belast als het privaatrechtelijke overheidslichaam het vermogensbestanddeel gebruikt voor belaste activiteiten.

25. Rond vereffening af in 2016

Als uw B.V. een maatschappij liquideert waarin zij een deelneming houdt, valt het liquidatieverlies onder voorwaarden niet onder de deelnemingsvrijstelling. Een belangrijke voorwaarde is dat de vereffening is voltooid in het jaar waarin uw B.V. het liquidatieverlies wil aftrekken. Rond dus de vereffening nog in 2016 af als u het liquidatieverlies nog in 2016 wilt aftrekken. Stel de verrekening juist uit als u prefereert het liquidatieverlies in 2017 te laten vallen. Het voordeel van verliesneming in 2017 is dat het verlies tot en met 2026 in plaats van 2025 verrekenbaar blijft.

Wilt u meer informatie over één van de onderwerpen of een persoonlijk advies? Neem dan contact op.